NISAとは?

- 読み方:ニーサ

- 正式名称:Nippon Individual Savings Account

- 名前の由来:イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISA

- 難しい言葉:少額投資非課税制度

- 意味合い:①制度自体を指す(単にNISAとだけ) ②口座のことを指す(NISA口座と呼ばれる)

- 対象者:18才以上の日本居住者

通常、株式や投資信託などの金融商品に投資した場合、これらを売却して得た利益や受け取った配当・分配金に対して20.315%の税金がかかります。

一方で、NISA口座で投資した金融商品から得られる利益は非課税になります。

NISAの利用状況

2024年6月末時点のNISA口座開設数は、金融庁の調べで2427万6789口座あるそうです。

NISA口座を開設している人の割合は約20%、5人に1人の割合で開設していることになります。

勝手な想像ですが、主なNISA利用者層が20代~50代だとすると、その年代のなかでの割合は意外と高そう!

NISAの概要

投資信託?上場株式?簿価残高方式?デ、デリバティブ取引?なにがなにやら……

なーんか難しいこと書いてあるけど、ひとつひとつ説明していくよ!

枠

- つみたて投資枠

- 成長投資投資枠

2種類の枠があり、併用できます。

次の通り、それぞれ特徴が違います。

右も左もわからないうちは、つみたて投資枠で少額(1,000円あたり)で行うのがいいと思います。

なぜかというと、まずは資産運用というものに慣れることが大切で、それをきっかけに更に興味を持ったら自ら勉強したくなってきます。つまりきっかけ作りが大事、ということですね!

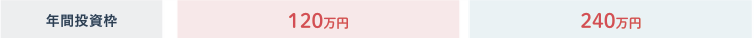

年間投資枠

1年間で投資できる上限金額が、枠ごとに決まっています。

- つみたて投資枠:120万円

- 成長投資枠:240万円

- 合計:360万円

こんな金額埋められっこないよ……

やっぱり投資は一般庶民にはできないんだ……

そんなことはないよ!これはあくまでも上限金額!

大事なのは、自分の無理のない範囲で毎月コツコツ積み立てることだよ

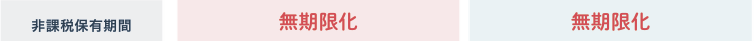

非課税保有期間

無期限”化”?以前にも似たような制度があったような書き方だね

お、そこに気付くとはさすがだね!

2023年12月31日までは、NISA制度は内容が違ったんだ

2023年12月31日までのNISAは、「旧NISA」とよく呼ばれています。

一方で、2024年1月1日から開始した現行NISAは、「新NISA」と呼ばれます。

旧NISAでは、つみたて側は20年間、成長側は5年間という制限がありました。(正確には枠の名前が異なりますが、情報過多だと頭に入りづらくなるので省略しています)

それが新NISAになって、両方とも無期限”化”されたというわけです。

非課税保有限度額(総枠)

.png)

今まではぎりぎり理解できたけど、この辺からよくわからなくなってくる……

大丈夫大丈夫、ちゃんと解説するので腹落ちさせていこう!

簿価残高方式

すぐ下の行に「売却すれば枠の再利用が可能」と書いてあるところを、もう少し丁寧に説明します。

その時点で買った金融商品の価格のことを「簿価」と言います。

2024年12月1日時点で、とある金融商品を成長投資枠で100万円分買ったとします。つまり、簿価100万円です。一生涯における成長投資枠の限度額は1200万円なので、100万円引いて残り1100万円となります。

ちょうど一年経ち、2025年12月1日時点で、一年前に購入した金融商品が120万円に増えました。

つまり、20万円の運用益が出ています。

ここで増えた金融商品を売却し、120万円を受け取ります。

すると、簿価分の金額100万円が限度額に加算され、1200万円の限度額が復活します。

ただし、この限度額が復活するのは翌年(1月に入ってすぐ、というわけではないようです)になってからです。売却してすぐに限度額が復活するわけではないので注意してください。

このような仕組みのことを簿価残高方式といいます。

運用益が出た120万円の方は「評価額」と呼びます

全体で1800万円、成長投資枠で1200万円(内数)

![]() (全体1800万円) – (成長投資枠分1200万円) = つみたて投資枠分600万円

(全体1800万円) – (成長投資枠分1200万円) = つみたて投資枠分600万円

![]() つみたて投資枠最大1800万円(このとき成長投資枠は使えない)

つみたて投資枠最大1800万円(このとき成長投資枠は使えない)

![]() つみたて投資枠1000万円の場合、成長投資枠800万円まで利用可能

つみたて投資枠1000万円の場合、成長投資枠800万円まで利用可能

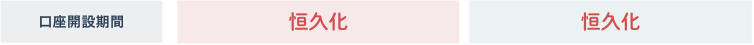

口座開設期間

あ、また”化”がある!旧NISAでは違ったのかな?

さすが!その通りだよ!詳しく見ていこう

「口座開設期間の恒久化」とは、NISA口座で投資を行うためには、いつまでに口座開設をして投資を開始しなければならないという期限がなくなるということです。

旧NISAでは口座を開設して投資をすることができる期間が、つみたて側は2042年まで、成長側は2023年までと決められていました。

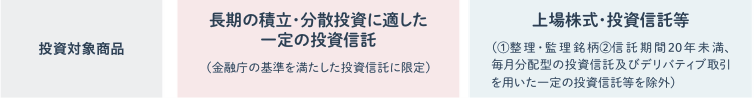

投資対象商品

出た!意味の分からない単語の羅列!

拒絶反応を示すのも無理はないけど、NISAを利用するうえで最低限知っておきたい単語だね。デリバティブ取引はそもそも対象外だから、覚えなくてもいいけどね!

投資信託

投資信託とは、読んで字のごとく「投資」を「信」じて「託」すものです。

託す人は、運用会社に勤める運用のプロです。

投資信託は大分類なので、○○の投資信託、△△という銘柄を扱う投資信託などと表現されます。

投資信託の資金源は、その投資信託に投資をしようと資金を払う投資家、つまりみなさんのことです。

投資家から集めた資金を運用会社が運用して、その運用成果を投資家に分配する仕組みになっています。

特徴は以下の通りです。

図にも書いてある通り、つみたて投資枠のほうは国基準を満たした投資信託に限定されているので、安全性が高いです。

上場株式

こちらも読んで字のごとく「上場」している「株式」のことです。

上場しているとは、企業が発行する株式を証券取引所で売買できるように、証券取引所が資格を与えることです。

上場企業、東証一部上場といった単語はよく聞くと思います。

上場した企業はどうなるのか、というのは話が脱線しそうなのでここでは省きます。

ご興味のある方は是非自身で調べてみてください!

また、上場投資信託(別名ETF)という言葉もあります。こちらは別の記事で紹介したいと思います。

銘柄

取引対象となるファンドの名前です。

ファンドとは、投資信託とイコールです。

信託期間

信託期間とは、投資信託の運用がスタートする日から、運用が終了する償還日までの期間を指します。信託期間の末日に投資信託は償還します。

償還とは、投資信託の運用期間が終わり、信託財産の清算を行い、償還日時点の保有者に対して保有口数に応じた資産(償還金)を返還することです。

つまり、この信託期間が20年未満になるような短期間の金融商品は、成長投資枠で除外されますよ、ということです。

デリバティブ取引

金融派生商品とも呼ばれます。

簡単に言うと、よく資産運用と聞くときに真っ先にリスクとして思い浮かべる、資産を溶かすような非常にリスキーな取引形態のことです。

NISAは国の制度なので、国民が資産を減らされては国としても都合が悪いでしょう。

なので、そういった危険を冒す可能性のある金融商品は除外している、ということです。

対象年齢

これはさすがにわかるよ!

……え、特別な意味とか含まれてないよね?

安心して笑 そのままの意味だよ!

安定的な資産形成

何度でも言いますが、NISAは国の制度です。

危険性は極力排除されていると考えていいでしょう。

一方で、国がこのような制度(元本にして1800万円分もの非課税枠を取っていること)を施行した裏には、やはり少子高齢化における年金問題、老後資金問題を暗に含んでいると言わざるを得ません。

つまり、人口減少と少子高齢化は止められないから、老後の資金問題はこの制度活用して、国民一人一人が資産形成してください、と言っているようなものだと捉えています。

……おっと、話題が少しダークになってしまいましたね!話を戻しましょう。

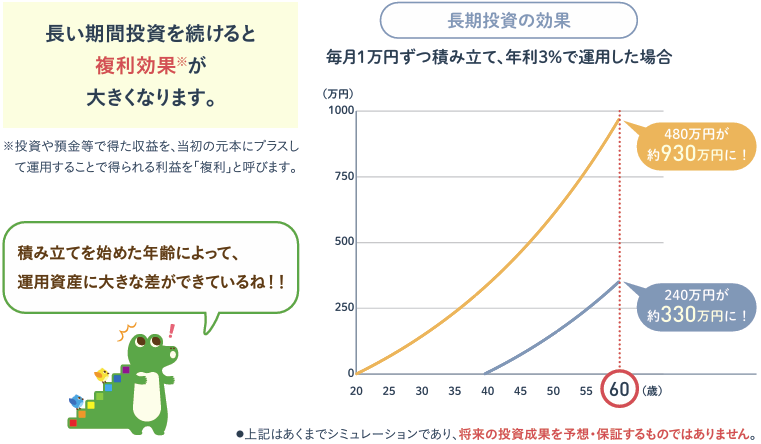

安定的な資産形成における、最大のキーワードは「長期」「積立」「分散」です。

個人的にはここに4つ目のキーワード「放置」を入れたいです。それについての解説はまた別の記事で!

金融庁で公開されているNISAのガイドブックにわかりやすい図があるので拝借して解説していきます。

長期

長期で運用すればするほど、リターンは複利の効果で上がっていきます。

もちろん、その恩恵を享受するには、優良なファンドを購入する必要があります。

ここで言いたいのは、なるべく早く運用開始し、なるべく長い期間保有することが大事ということです。

少額でもまずはやってみることが大事、というのはこういった理由も含まれているのです。

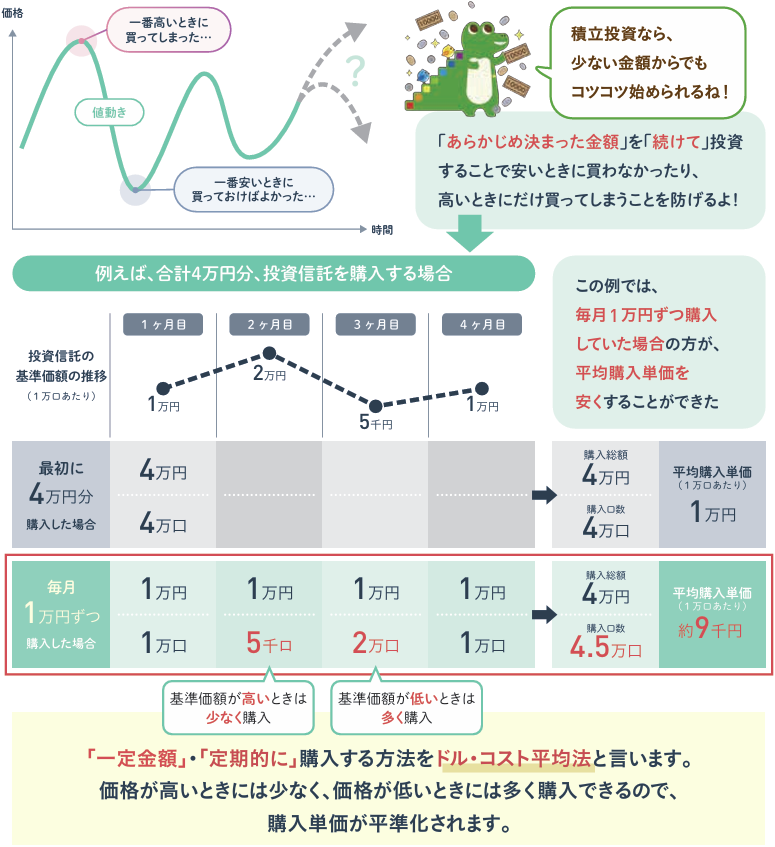

積立

ここで大事な言葉は、下の黄色い枠に書いてあることで、「一定金額」・「定期的に」購入することで、購入単価が平準化される、ということです。

つまり、購入時期を狙い撃ちして購入するトレーダーのようなやり方ではなく、機械的に積立を行うことで、その行為自体がリスク分散していると言えます。

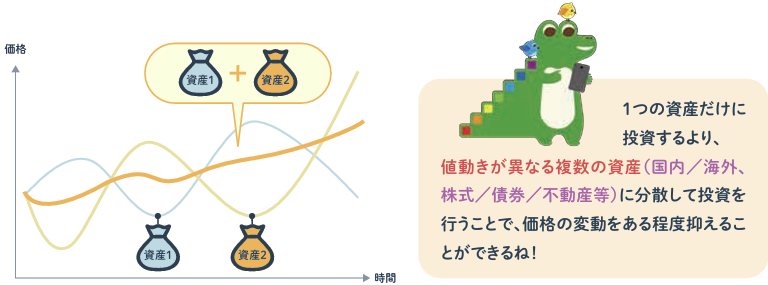

分散

ここでいう分散は、広義でのリスク分散ですが、狭義では資産の分散です。

資産とは、図にもある通り、国内/海外、株式/債券/不動産等を指します。

ですが、これらをどんな割合で分散すべきかは、残念ながら正解はありません。

いえ、正解がないからこそ、自ら勉強して知識を身に着け、確固たる信念を持って投資を行うことができるともいえます。

まずは全世界株式という、株式を発行している先進国や新興国などの厳選された上位企業が複数組み入れ銘柄に含まれている投資信託を購入するのが、第一段階としては正解だと思っています。

かくいう私も全世界株式を積立購入しています。

とにもかくにもまずは指標が欲しい、という方にはうってつけのファンドで、eMAXIS Slim 全世界株式(オール・カントリー)といいます。迷われたら是非どうぞ!

※運用成果を保証するものではなく、責任は負いかねますので個人責任でお願いします。

まとめ

最初から最後まで金融庁の図にお世話になりっぱなしですが、これはこれで潔い(?)でしょう。

まだ私の投資歴も浅いもので、大暴落を経験したことはありませんが、資産運用を始めると必ず暴落を経験することになると思います。

リーマンショック然り、コロナショック然りです。

ですが、図にもある通り、そのような経済不況イベントを経て乱高下を繰り返しながらも長期的には右肩上がりになっています。

これは資本主義のなせる業だと思っています。

世界中の人々がより豊かになりたいと望む限り、企業はよりよい商品を開発し、企業間競争で更にクオリティを上げ、恐慌が訪れてはそのときの状況下で強みを持つ企業が成長し、経済が少しずつ回り始め、数年も経てば経済は回復していくのだと思います。

そのようなサイクルが世界規模で起きているのですから、株式が強いといわれるのも納得です。

コメント